आय विवरण विश्लेषण

आय विवरण के विश्लेषण में एक बयान के भीतर विभिन्न पंक्ति वस्तुओं की तुलना करना शामिल है, साथ ही साथ कई अवधियों में अलग-अलग पंक्ति वस्तुओं की प्रवृत्ति रेखाएं शामिल हैं। इस विश्लेषण का उपयोग किसी व्यवसाय की लागत संरचना और लाभ अर्जित करने की क्षमता को समझने के लिए किया जाता है। आय विवरण के उचित विश्लेषण के लिए आवश्यक है कि निम्नलिखित गतिविधियों को संबोधित किया जाए:

अनुपात विश्लेषण. आय विवरण से कई अनुपात निकाले जा सकते हैं, जिनमें से प्रत्येक व्यवसाय के बारे में विभिन्न प्रकार की जानकारी का खुलासा करता है। वे इस प्रकार हैं:

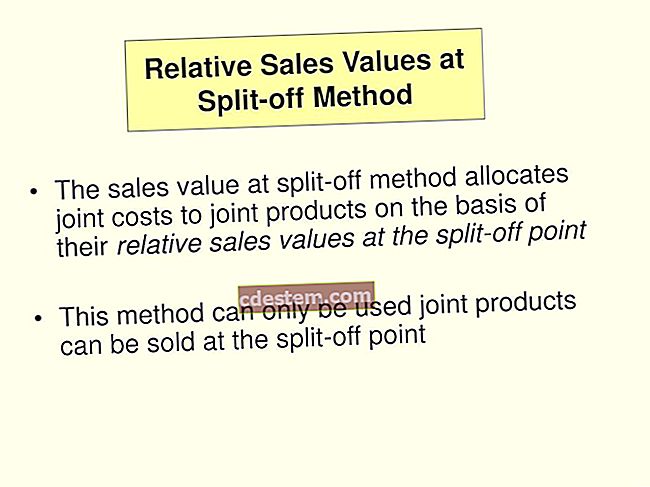

कुल लाभ. यह राजस्व घटाकर बेची गई वस्तुओं की लागत को राजस्व से विभाजित किया जाता है। यह इंगित करता है कि माल और सेवाओं की बिक्री से अर्जित धन की राशि, बिक्री से पहले और प्रशासनिक शुल्क पर विचार किया जाता है। संक्षेप में, यह किसी संगठन की अपनी पेशकशों पर उचित प्रतिफल अर्जित करने की क्षमता को प्रकट करता है।

योगदान मार्जिन. यह राजस्व घटा सभी परिवर्तनीय व्यय, राजस्व से विभाजित है। इस मार्जिन का उपयोग ब्रेक ईवन विश्लेषण के निर्माण के लिए किया जाता है, जिससे राजस्व स्तर का पता चलता है जिस पर एक व्यवसाय शून्य का लाभ कमाता है। ब्रेक इवन कैलकुलेशन सभी निश्चित लागतों को योगदान मार्जिन से विभाजित किया जाता है।

परिचालन सीमा. यह सभी परिचालन खर्चों को राजस्व से विभाजित करके सकल मार्जिन से घटाए जाने के बाद अर्जित लाभ है। यह उस राशि को प्रकट करता है जो एक व्यवसाय ने वित्तपोषण से पहले अर्जित किया है और अन्य लागतों पर विचार किया जाता है।

खालिस मुनाफा. यह सभी परिचालन और गैर-परिचालन लागतों को राजस्व से विभाजित करके सकल मार्जिन से घटाए जाने के बाद अर्जित लाभ है। यह अंतिम विश्लेषण आइटम है - क्या सभी कटौतियों पर विचार किए जाने पर कोई व्यवसाय लाभ कमा सकता है?

क्षैतिज विश्लेषण. यह कई अवधियों के लिए आय विवरण की साथ-साथ तुलना है। एक अच्छी तुलना एक साल में हर महीने या तिमाही के लिए होती है। इस विश्लेषण में देखने के लिए मदों में निम्नलिखित शामिल हैं:

मौसम. बिक्री अवधि के अनुसार स्पष्ट रूप से भिन्न हो सकती है, और ऐसा एक नियमित चक्र में करें जिसका अनुमान लगाया जा सकता है। इसके परिणामस्वरूप कुछ अवधियों में अनुमानित नुकसान हो सकता है और दूसरों में अधिक मुनाफा हो सकता है।

गुम खर्च. यह बिल्कुल स्पष्ट हो सकता है जब एक अवधि में एक व्यय दर्ज नहीं किया जाता है, क्योंकि एक अवधि में तेज गिरावट होती है और अगली अवधि में सामान्य खर्च से दोगुना होता है।

कर की दरें. उपयोग की जाने वाली कर की दर पूरे वर्ष के लिए अपेक्षित एक होनी चाहिए। यदि उपयोग की गई कर की दर वर्ष की शुरुआत में कम है और बाद में वर्ष में अधिक है, तो लेखा कर्मचारी पूरे वर्ष की अनुमानित दर का उपयोग नहीं कर रहा है, बल्कि प्रत्येक रिपोर्टिंग अवधि पर सीधे लागू होने वाली दर का उपयोग कर रहा है।

लाइन आइटम की समीक्षा. पिछले दोनों विश्लेषणों के पूरा हो जाने के बाद, अधिक जानकारी के लिए निम्नलिखित अतिरिक्त पंक्ति वस्तुओं को देखें:

मूल्यह्रास. कुछ संगठन पूरे वर्ष के लिए वर्ष में केवल एक बार मूल्यह्रास व्यय रिकॉर्ड करते हैं। इसका मतलब है कि कई महीनों में अत्यधिक लाभ होता है, जबकि वर्ष के अंतिम महीने में बड़े मूल्यह्रास व्यय को कुचल दिया जाता है।

बोनस. मूल्यह्रास के लिए बोनस के लिए एक ही मुद्दा उठता है। उन्हें केवल वर्ष के अंत में ही रिकॉर्ड किया जा सकता है, भले ही कोई व्यक्ति जल्द ही बोनस परिणाम का अनुमान लगा सकता था, और उन्हें जल्द ही रिकॉर्ड कर सकता था।

वेतन वृद्धि. कुछ संगठन एक ही महीने में सभी को वेतन वृद्धि देते हैं, इसलिए मुआवजे के खर्च में उछाल का अनुमान लगाया जा सकता है।