वित्तीय वक्तव्य विश्लेषण

वित्तीय विवरण विश्लेषण का अवलोकन

वित्तीय विवरण विश्लेषण में किसी संगठन की वित्तीय रिपोर्ट की समीक्षा करके उसकी वित्तीय स्थिति की समझ प्राप्त करना शामिल है। परिणामों का उपयोग निवेश और उधार निर्णय लेने के लिए किया जा सकता है। इस समीक्षा में रिपोर्टिंग अवधियों की एक श्रृंखला में कंपनी के वित्तीय विवरणों के लिए निम्नलिखित मदों की पहचान करना शामिल है:

प्रवृत्तियों. कंपनी कैसा प्रदर्शन कर रही है, यह देखने के लिए कई समय अवधि में वित्तीय विवरणों में प्रमुख वस्तुओं के लिए ट्रेंड लाइन बनाएं। विशिष्ट प्रवृत्ति रेखाएं राजस्व, सकल मार्जिन, शुद्ध लाभ, नकद, प्राप्य खातों और ऋण के लिए हैं।

आनुपातिक विश्लेषण. वित्तीय विवरणों में विभिन्न खातों के आकार के बीच के संबंध को समझने के लिए अनुपात की एक सरणी उपलब्ध है। उदाहरण के लिए, कोई कंपनी की तत्काल देनदारियों का भुगतान करने की क्षमता का अनुमान लगाने के लिए कंपनी के त्वरित अनुपात की गणना कर सकता है, या यह देखने के लिए कि क्या उसने बहुत अधिक कर्ज लिया है, उसका ऋण इक्विटी अनुपात। ये विश्लेषण अक्सर आय विवरण पर सूचीबद्ध राजस्व और व्यय और बैलेंस शीट पर सूचीबद्ध संपत्ति, देनदारियों और इक्विटी खातों के बीच होते हैं।

वित्तीय विवरण विश्लेषण वित्तीय विवरणों के विभिन्न उपयोगकर्ताओं के लिए एक असाधारण शक्तिशाली उपकरण है, जिनमें से प्रत्येक के पास इकाई की वित्तीय परिस्थितियों के बारे में सीखने के विभिन्न उद्देश्य हैं।

वित्तीय विवरण विश्लेषण के उपयोगकर्ता

वित्तीय विवरण विश्लेषण के कई उपयोगकर्ता हैं। वो हैं:

लेनदारों. जिस किसी ने भी किसी कंपनी को धन उधार दिया है, वह ऋण चुकाने की क्षमता में रुचि रखता है, और इसलिए विभिन्न नकदी प्रवाह उपायों पर ध्यान केंद्रित करेगा।

निवेशकों. वर्तमान और संभावित दोनों निवेशक कंपनी की लाभांश जारी करने, या नकदी प्रवाह उत्पन्न करने की क्षमता के बारे में जानने के लिए, या इसकी ऐतिहासिक दर (उनके निवेश दर्शन के आधार पर) को जारी रखने के लिए वित्तीय विवरणों की जांच करते हैं।

प्रबंध. कंपनी नियंत्रक कंपनी के वित्तीय परिणामों का एक सतत विश्लेषण तैयार करता है, विशेष रूप से कई परिचालन मीट्रिक के संबंध में जो बाहरी संस्थाओं द्वारा नहीं देखा जाता है (जैसे प्रति वितरण लागत, प्रति वितरण चैनल लागत, उत्पाद द्वारा लाभ, और आगे) .

नियामक अधिकारी. यदि कोई कंपनी सार्वजनिक रूप से आयोजित की जाती है, तो उसके वित्तीय विवरणों की जांच प्रतिभूति और विनिमय आयोग (यदि कंपनी संयुक्त राज्य में फाइल करती है) द्वारा की जाती है, यह देखने के लिए कि क्या उसके बयान विभिन्न लेखा मानकों और एसईसी के नियमों के अनुरूप हैं।

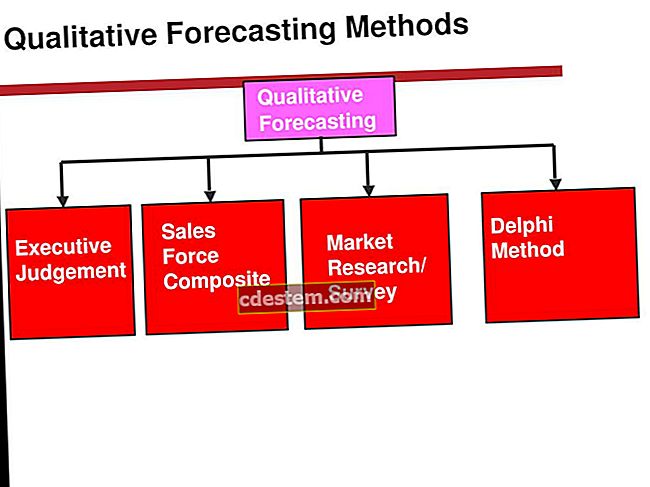

वित्तीय विवरण विश्लेषण के तरीके

वित्तीय विवरणों के विश्लेषण की दो प्रमुख विधियाँ हैं। पहली विधि क्षैतिज और ऊर्ध्वाधर विश्लेषण का उपयोग है। क्षैतिज विश्लेषण रिपोर्टिंग अवधियों की एक श्रृंखला में वित्तीय जानकारी की तुलना है, जबकि ऊर्ध्वाधर विश्लेषण एक वित्तीय विवरण का आनुपातिक विश्लेषण है, जहां वित्तीय विवरण पर प्रत्येक पंक्ति वस्तु को अन्य मद के प्रतिशत के रूप में सूचीबद्ध किया जाता है। आमतौर पर, इसका मतलब है कि आय विवरण पर प्रत्येक पंक्ति वस्तु को सकल बिक्री के प्रतिशत के रूप में बताया गया है, जबकि बैलेंस शीट पर प्रत्येक पंक्ति वस्तु को कुल संपत्ति के प्रतिशत के रूप में बताया गया है। इस प्रकार, क्षैतिज विश्लेषण कई समय अवधि के परिणामों की समीक्षा है, जबकि ऊर्ध्वाधर विश्लेषण एक ही अवधि के भीतर एक दूसरे के लिए खातों के अनुपात की समीक्षा है।

वित्तीय विवरणों के विश्लेषण की दूसरी विधि अनेक प्रकार के अनुपातों का प्रयोग है। अनुपात का उपयोग एक संख्या के सापेक्ष आकार को दूसरे के संबंध में गणना करने के लिए किया जाता है। अनुपात की गणना के बाद, आप इसकी तुलना पूर्व अवधि के लिए गणना किए गए समान अनुपात से कर सकते हैं, या यह उद्योग औसत पर आधारित है, यह देखने के लिए कि कंपनी अपेक्षाओं के अनुसार प्रदर्शन कर रही है या नहीं। एक विशिष्ट वित्तीय विवरण विश्लेषण में, अधिकांश अनुपात अपेक्षाओं के भीतर होंगे, जबकि एक छोटी संख्या संभावित समस्याओं को चिह्नित करेगी जो समीक्षक का ध्यान आकर्षित करेगी। अनुपात की कई सामान्य श्रेणियां हैं, प्रत्येक को कंपनी के प्रदर्शन के एक अलग पहलू की जांच करने के लिए डिज़ाइन किया गया है। अनुपात के सामान्य समूह हैं:

तरलता अनुपात. यह अनुपातों का सबसे मौलिक रूप से महत्वपूर्ण सेट है, क्योंकि वे किसी कंपनी की व्यवसाय में बने रहने की क्षमता को मापते हैं। प्रत्येक अनुपात की गहन समीक्षा के लिए निम्नलिखित लिंक पर क्लिक करें।

नकद कवरेज अनुपात। ब्याज का भुगतान करने के लिए उपलब्ध नकदी की राशि दिखाता है।

वर्तमान अनुपात। वर्तमान देनदारियों के भुगतान के लिए उपलब्ध तरलता की मात्रा को मापता है।

त्वरित अनुपात। वर्तमान अनुपात के समान, लेकिन इसमें इन्वेंट्री शामिल नहीं है।

तरलता सूचकांक। संपत्ति को नकदी में बदलने के लिए आवश्यक समय की मात्रा को मापता है।

गतिविधि अनुपात. ये अनुपात प्रबंधन की गुणवत्ता का एक मजबूत संकेतक हैं, क्योंकि वे बताते हैं कि प्रबंधन कंपनी के संसाधनों का कितनी अच्छी तरह उपयोग कर रहा है। प्रत्येक अनुपात की गहन समीक्षा के लिए निम्नलिखित लिंक पर क्लिक करें।

लेखा देय टर्नओवर अनुपात। उस गति को मापता है जिसके साथ एक कंपनी अपने आपूर्तिकर्ताओं को भुगतान करती है।

लेखा प्राप्य कारोबार अनुपात। प्राप्य खातों को एकत्र करने की कंपनी की क्षमता को मापता है।

अचल संपत्ति कारोबार अनुपात। अचल संपत्तियों के एक निश्चित आधार से बिक्री उत्पन्न करने की कंपनी की क्षमता को मापता है।

इन्वेंटरी टर्नओवर अनुपात। किसी दिए गए स्तर की बिक्री का समर्थन करने के लिए आवश्यक इन्वेंट्री की मात्रा को मापता है।

कार्यशील पूंजी अनुपात में बिक्री। बिक्री की दी गई राशि का समर्थन करने के लिए आवश्यक कार्यशील पूंजी की मात्रा को दर्शाता है।

कार्यशील पूंजी कारोबार अनुपात। कार्यशील पूंजी के एक निश्चित आधार से बिक्री उत्पन्न करने की कंपनी की क्षमता को मापता है।

उत्तोलन अनुपात. इन अनुपातों से पता चलता है कि एक कंपनी किस हद तक अपने संचालन के लिए कर्ज पर निर्भर है, और कर्ज चुकाने की उसकी क्षमता है। प्रत्येक अनुपात की गहन समीक्षा के लिए निम्नलिखित लिंक पर क्लिक करें।

शेयरपूंजी अनुपात को ऋण। दिखाता है कि प्रबंधन किस हद तक इक्विटी के बजाय ऋण के साथ संचालन को निधि देने के लिए तैयार है।

कर्ज सेवा कवरेज अनुपात। एक कंपनी की अपने ऋण दायित्वों का भुगतान करने की क्षमता का पता चलता है।

फिक्स चार्ज कवरेज। एक कंपनी की अपनी निश्चित लागतों का भुगतान करने की क्षमता को दर्शाता है।

लाभप्रदता अनुपात. ये अनुपात मापते हैं कि कोई कंपनी लाभ कमाने में कितना अच्छा प्रदर्शन करती है। प्रत्येक अनुपात की गहन समीक्षा के लिए निम्नलिखित लिंक पर क्लिक करें।

लाभ - अलाभ स्थिति। बिक्री के स्तर को प्रकट करता है जिस पर एक कंपनी भी टूट जाती है।

अंशदान मार्जिन अनुपात। परिवर्तनीय लागत को बिक्री से घटाए जाने के बाद बचा हुआ लाभ दिखाता है।

सकल लाभ अनुपात। बिक्री के अनुपात के रूप में, बेचे गए माल की लागत को घटाकर राजस्व दिखाता है।

सुरक्षा का मापदंड। उस राशि की गणना करता है जिसके द्वारा किसी कंपनी के ब्रेक ईवन पॉइंट तक पहुंचने से पहले बिक्री में गिरावट आनी चाहिए।

शुद्ध लाभ अनुपात। करों के बाद लाभ की मात्रा की गणना करता है और सभी खर्चों को शुद्ध बिक्री से काट लिया गया है।

लाभांश। इक्विटी के प्रतिशत के रूप में कंपनी का लाभ दिखाता है।

शुद्ध संपत्ति पर वापसी। कंपनी के मुनाफे को अचल संपत्तियों और कार्यशील पूंजी के प्रतिशत के रूप में दिखाता है।

परिचालन संपत्तियों पर वापसी। उपयोग की गई संपत्ति के प्रतिशत के रूप में कंपनी के लाभ को दर्शाता है।

वित्तीय विवरण विश्लेषण के साथ समस्याएं

जबकि वित्तीय विवरण विश्लेषण एक उत्कृष्ट उपकरण है, ऐसे कई मुद्दे हैं जिनके बारे में पता होना चाहिए जो विश्लेषण परिणामों की व्याख्या में हस्तक्षेप कर सकते हैं। ये मुद्दे हैं:

अवधियों के बीच तुलना. वित्तीय विवरण तैयार करने वाली कंपनी ने उन खातों को बदल दिया होगा जिनमें वह वित्तीय जानकारी संग्रहीत करती है, ताकि परिणाम समय-समय पर भिन्न हो सकें। उदाहरण के लिए, एक अवधि में बेचे गए माल की लागत में और दूसरी अवधि में प्रशासनिक खर्चों में एक व्यय दिखाई दे सकता है।

कंपनियों के बीच तुलना. एक विश्लेषक अक्सर विभिन्न कंपनियों के वित्तीय अनुपातों की तुलना यह देखने के लिए करता है कि वे एक दूसरे के साथ कैसे मेल खाते हैं। हालांकि, प्रत्येक कंपनी अलग-अलग वित्तीय जानकारी एकत्र कर सकती है, ताकि उनके अनुपात के परिणाम वास्तव में तुलनीय न हों। यह एक विश्लेषक को अपने प्रतिस्पर्धियों की तुलना में किसी कंपनी के परिणामों के बारे में गलत निष्कर्ष निकालने के लिए प्रेरित कर सकता है।

परिचालन जानकारी. वित्तीय विश्लेषण केवल कंपनी की वित्तीय जानकारी की समीक्षा करता है, इसकी परिचालन जानकारी की नहीं, इसलिए आप भविष्य के प्रदर्शन के विभिन्न प्रमुख संकेतक नहीं देख सकते हैं, जैसे ऑर्डर बैकलॉग का आकार, या वारंटी दावों में परिवर्तन। इस प्रकार, वित्तीय विश्लेषण केवल कुल तस्वीर का हिस्सा प्रस्तुत करता है।

समान शर्तें

क्षैतिज विश्लेषण को प्रवृत्ति विश्लेषण के रूप में भी जाना जाता है।