वित्तीय लाभ उठाने

वित्तीय उत्तोलन परिभाषा

वित्तीय उत्तोलन अधिक संपत्ति खरीदने के लिए ऋण का उपयोग है। इक्विटी पर रिटर्न बढ़ाने के लिए लीवरेज का इस्तेमाल किया जाता है। हालांकि, अत्यधिक मात्रा में वित्तीय उत्तोलन विफलता के जोखिम को बढ़ाता है, क्योंकि ऋण चुकाना अधिक कठिन हो जाता है।

वित्तीय उत्तोलन सूत्र को कुल संपत्ति के कुल ऋण के अनुपात के रूप में मापा जाता है। जैसे-जैसे संपत्ति में ऋण का अनुपात बढ़ता है, वैसे-वैसे वित्तीय उत्तोलन की मात्रा भी बढ़ती है। वित्तीय उत्तोलन तब अनुकूल होता है जब ऋण के उपयोग से जुड़े ब्याज व्यय से अधिक रिटर्न उत्पन्न होता है। कई कंपनियां अधिक इक्विटी पूंजी प्राप्त करने के बजाय वित्तीय उत्तोलन का उपयोग करती हैं, जिससे मौजूदा शेयरधारकों की प्रति शेयर आय कम हो सकती है।

वित्तीय उत्तोलन के दो प्राथमिक लाभ हैं:

बढ़ी हुई कमाई. वित्तीय उत्तोलन एक इकाई को अपनी संपत्ति पर अनुपातहीन राशि अर्जित करने की अनुमति दे सकता है।

अनुकूल कर उपचार. कई कर न्यायालयों में, ब्याज व्यय कर कटौती योग्य है, जो उधारकर्ता को इसकी शुद्ध लागत को कम करता है।

हालांकि, वित्तीय उत्तोलन भी अनुपातहीन नुकसान की संभावना को प्रस्तुत करता है, क्योंकि ब्याज व्यय की संबंधित राशि उधारकर्ता को भारी पड़ सकती है यदि वह ब्याज व्यय को ऑफसेट करने के लिए पर्याप्त रिटर्न अर्जित नहीं करता है। यह एक विशेष समस्या है जब ब्याज दरें बढ़ती हैं या संपत्ति से रिटर्न में गिरावट आती है।

बड़ी मात्रा में उत्तोलन के कारण होने वाले मुनाफे में असामान्य रूप से बड़े झूलों से कंपनी के शेयर की कीमत में अस्थिरता बढ़ जाती है। कर्मचारियों को जारी किए गए स्टॉक विकल्पों के लिए लेखांकन करते समय यह एक समस्या हो सकती है, क्योंकि अत्यधिक अस्थिर शेयरों को अधिक मूल्यवान माना जाता है, और इसलिए कम अस्थिर शेयरों की तुलना में अधिक मुआवजे का खर्च पैदा होता है।

वित्तीय उत्तोलन एक चक्रीय व्यवसाय में एक विशेष रूप से जोखिम भरा दृष्टिकोण है, या जिसमें प्रवेश के लिए कम बाधाएं हैं, क्योंकि बिक्री और मुनाफे में साल-दर-साल काफी उतार-चढ़ाव होने की संभावना है, जिससे समय के साथ दिवालियापन का खतरा बढ़ जाता है। इसके विपरीत, वित्तीय उत्तोलन एक स्वीकार्य विकल्प हो सकता है जब कोई कंपनी स्थिर राजस्व स्तर, बड़े नकद भंडार और प्रवेश के लिए उच्च बाधाओं वाले उद्योग में स्थित हो, क्योंकि परिचालन की स्थिति थोड़ी गिरावट के साथ बड़ी मात्रा में उत्तोलन का समर्थन करने के लिए पर्याप्त रूप से स्थिर है।

वित्तीय उत्तोलन की मात्रा पर आमतौर पर एक स्वाभाविक सीमा होती है, क्योंकि उधारदाताओं द्वारा पहले से ही बड़ी मात्रा में ऋण उधार लेने वाले उधारकर्ता को अतिरिक्त धनराशि अग्रेषित करने की संभावना कम होती है।

संक्षेप में, वित्तीय उत्तोलन शेयरधारकों के लिए बड़े पैमाने पर प्रतिफल अर्जित कर सकता है, लेकिन अगर नकदी प्रवाह अपेक्षाओं से कम हो जाता है, तो एकमुश्त दिवालियापन का जोखिम भी प्रस्तुत करता है।

वित्तीय उत्तोलन उदाहरण

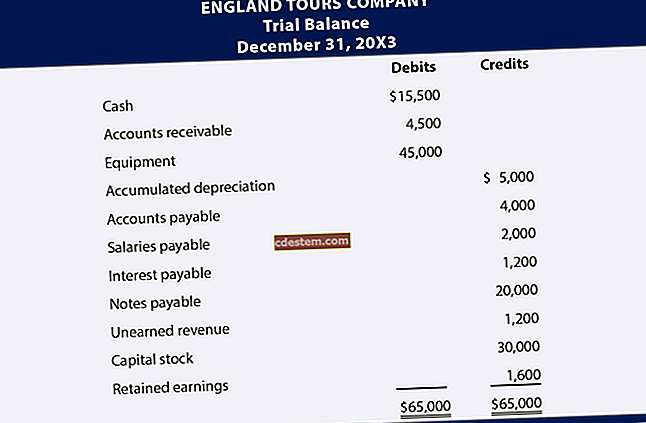

एबल कंपनी एक कारखाने को खरीदने के लिए अपने स्वयं के नकद के $ 1,000,000 का उपयोग करती है, जो वार्षिक लाभ का $ 150,000 उत्पन्न करती है। कंपनी वित्तीय उत्तोलन का बिल्कुल भी उपयोग नहीं कर रही है, क्योंकि उसने कारखाने को खरीदने के लिए कोई कर्ज नहीं लिया है।

बेकर कंपनी इसी तरह के कारखाने को खरीदने के लिए अपने स्वयं के $ 100,000 नकद और $ 900,000 के ऋण का उपयोग करती है, जो $ 150,000 वार्षिक लाभ भी उत्पन्न करती है। बेकर $ 100,000 के नकद निवेश पर $ 150,000 का लाभ उत्पन्न करने के लिए वित्तीय उत्तोलन का उपयोग कर रहा है, जो कि इसके निवेश पर 150% की वापसी है।

बेकर के नए कारखाने का वर्ष खराब रहा, और $300,000 का नुकसान हुआ, जो कि इसके मूल निवेश की राशि का तिगुना है।

समान शर्तें

वित्तीय उत्तोलन को उत्तोलन, इक्विटी पर व्यापार, निवेश उत्तोलन और परिचालन उत्तोलन के रूप में भी जाना जाता है।