योग्य और साधारण लाभांश के बीच का अंतर

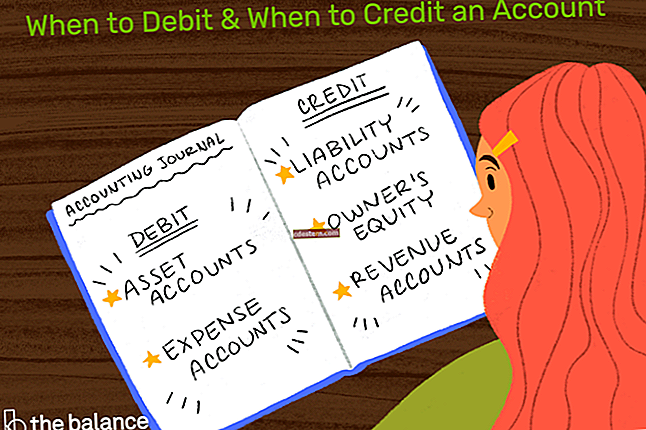

योग्य या साधारण लाभांश के रूप में उनके वर्गीकरण के आधार पर लाभांश पर विभिन्न तरीकों से कर लगाया जाता है। संक्षेप में, योग्य लाभांश पर सामान्य लाभांश की तुलना में कम दर पर कर लगाया जाता है। साधारण लाभांश के लिए कर की दर सामान्य कर की दर है, जो योग्य लाभांश के लिए कर की दर से दोगुनी हो सकती है (लागू कर ब्रैकेट के आधार पर)। प्राप्तकर्ता के टैक्स ब्रैकेट के आधार पर योग्य लाभांश पर कर हाल के वर्षों में 0% से 15% तक है। उच्च आय वाले लोगों पर 20% कर लागू होता है।

कैसे बताएं कि लाभांश को योग्य के रूप में वर्गीकृत किया गया है या नहीं? लाभांश को योग्यता के रूप में वर्गीकृत करने के लिए बुनियादी मानदंड हैं:

- इंतेज़ार की अवधि. लाभांश प्राप्तकर्ता के पास पूर्व-लाभांश तिथि से 60 दिन पहले शुरू होने वाली 121-दिन की अवधि के दौरान 60 दिनों से अधिक की अवधि के लिए स्टॉक का स्वामित्व होना चाहिए। पूर्व-लाभांश तिथि को कंपनी के निदेशक मंडल द्वारा लाभांश की घोषणा के तुरंत बाद पहली तारीख के रूप में परिभाषित किया जाता है, जब किसी इकाई के स्टॉक का खरीदार होता है नहीं अगले लाभांश भुगतान प्राप्त करने का हकदार है।

- भुगतानकर्ता. लाभांश का भुगतान करने वाली इकाई या तो एक संयुक्त राज्य निगम, या एक विदेशी निगम होना चाहिए जिसका देश संयुक्त राज्य अमेरिका के साथ कर संधि के तहत योग्य है, या एक विदेशी निगम जिसका स्टॉक संयुक्त राज्य के भीतर एक स्थापित स्टॉक एक्सचेंज में आसानी से कारोबार किया जाता है।

इन मानदंडों के तहत अर्हता प्राप्त करने वाले लाभांश को फॉर्म 1099-डीआईवी पर बताया गया है, जो प्रत्येक कैलेंडर वर्ष के अंत के बाद शेयरधारकों को जारी किया जाता है।

इन दो प्रकार के लाभांशों के बीच महत्वपूर्ण कर अंतर से निवेशकों को अपने लाभांश-भुगतान वाले स्टॉक को लंबे समय तक रखने के लिए प्रेरित करना चाहिए।