टियर 1 पूंजी अनुपात

टियर 1 पूंजी अनुपात क्या है?

टियर 1 पूंजी अनुपात एक बैंकिंग इकाई की मुख्य इक्विटी पूंजी की तुलना उसकी जोखिम-भारित परिसंपत्तियों से करता है। पूंजी पर्याप्तता रैंकिंग प्रदान करने के लिए बैंक नियामकों द्वारा अनुपात का उपयोग किया जाता है। एक उच्च अनुपात इंगित करता है कि एक बैंक विफलता के जोखिम के बिना उचित मात्रा में नुकसान को अवशोषित कर सकता है। उपयोग की गई रैंकिंग अच्छी तरह से पूंजीकृत, पर्याप्त रूप से पूंजीकृत, कम पूंजीकृत, महत्वपूर्ण रूप से कम पूंजीकृत और गंभीर रूप से कम पूंजीकृत हैं। टियर 1 पूंजी अनुपात का सूत्र है:

कोर इक्विटी पूंजी जोखिम भारित आस्तियां

अनुपात के अंश में "टियर 1" नाम एक बैंकिंग संस्थान की मुख्य इक्विटी पूंजी को संदर्भित करता है, और इसमें निम्न प्रकार की पूंजी शामिल होती है:

सामान्य शेयर

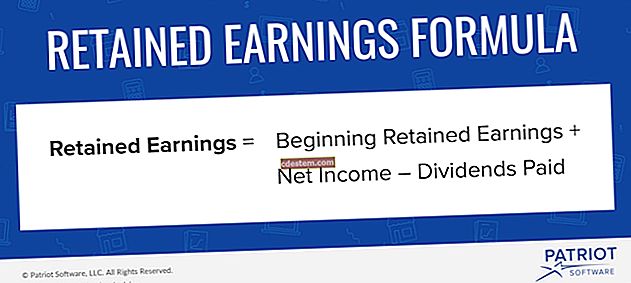

प्रतिधारित कमाई

खुला भंडार

गैर-प्रतिदेय, गैर-संचयी पसंदीदा स्टॉक

हर में जोखिम-भारित आस्तियों में इकाई द्वारा धारित सभी आस्तियां शामिल होती हैं जिन्हें उनके क्रेडिट जोखिम के लिए भारित किया जाता है। यह वेटिंग पैमाना परिसंपत्ति वर्गीकरण से भिन्न होता है। उदाहरण के लिए, बिल और सिक्कों को कोई जोखिम नहीं दिया जाता है, जबकि साख पत्र को उच्च स्तर का जोखिम सौंपा जाता है।

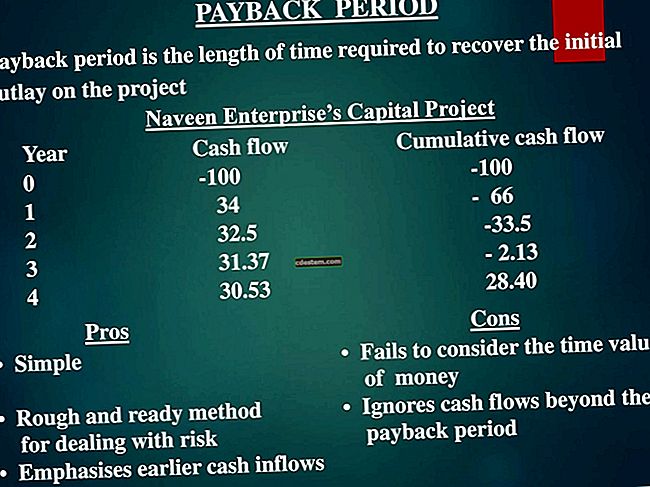

एक शीर्ष स्तरीय "अच्छी तरह से पूंजीकृत" स्कोर प्राप्त करने के लिए, एक बैंकिंग संस्थान का टियर 1 पूंजी अनुपात कम से कम 6% होना चाहिए और इसके लाभांश और वितरण के प्रभाव से संबंधित कुछ अन्य आवश्यकताओं को पूरा करना चाहिए। सीमा के दूसरे छोर पर, एक गंभीर रूप से कम पूंजीकृत इकाई का पूंजी अनुपात 4% से भी बदतर है। कम पूंजीकृत (या इससे भी बदतर) के रूप में स्कोर करने वाले बैंकिंग संस्थान लाभांश जारी नहीं कर सकते हैं या प्रबंधन शुल्क का भुगतान नहीं कर सकते हैं, और उन्हें अपने स्कोर में सुधार के लिए पूंजी बहाली योजना तैयार करनी चाहिए।