नकद ओवरड्राफ्ट

एक नकद ओवरड्राफ्ट एक बैंक खाता है जिसमें ऋणात्मक शेष राशि होती है। यह स्थिति आम तौर पर तब उत्पन्न होती है जब कोई व्यक्ति या व्यवसाय यह मानने में बहुत आशावादी होता है कि जमा धन ने बैंक को मंजूरी दे दी है और उपयोग के लिए उपलब्ध है, और इसलिए चेक लिखता है जिसके लिए धन अभी तक उपलब्ध नहीं है। स्थिति तब भी हो सकती है जब बैंक समाधान ठीक से अपडेट नहीं किया जाता है, जिसके परिणामस्वरूप यह विश्वास होता है कि बैंक खाते में वास्तव में अधिक नकदी है।

उदाहरण के लिए, एबीसी इंटरनेशनल का मानना है कि उसके चेकिंग खाते में $ 5,000 है, लेकिन एक सुलह त्रुटि के कारण, वास्तविक राशि केवल $ 2,000 है। एबीसी तब $ 3,500 के लिए एक चेक लिखता है, जिसके परिणामस्वरूप $ 1,500 का नकद ओवरड्राफ्ट होता है।

कैश ओवरड्राफ्ट की स्थिति तब उत्पन्न होती है जब कोई बैंक उस खाते में नकदी की कमी के बावजूद प्रस्तुत चेक स्वीकार करता है, जिस पर चेक आहरित किए जाते हैं, और कमी को पूरा करने के लिए खाते में धनराशि अग्रिम कर दी जाती है। निधियों को एक निर्दिष्ट अवधि के भीतर चुकाया जाना चाहिए, और बैंक उपयोग की गई धनराशि के लिए एक उच्च ब्याज दर के साथ-साथ एक बड़ा ओवरड्राफ्ट शुल्क भी लेगा।

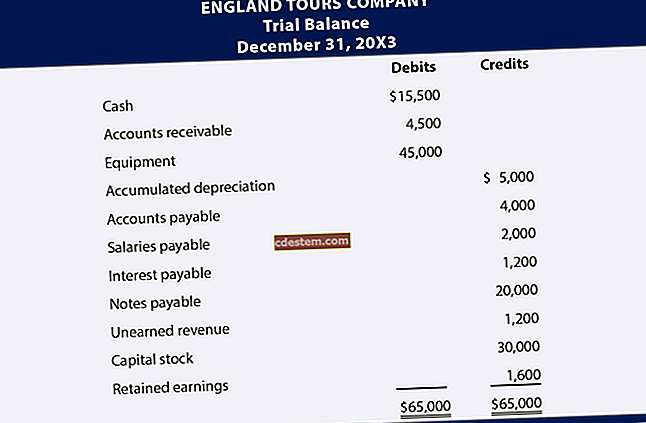

यदि कोई कंपनी अपनी रिपोर्टिंग अवधि के अंत तक नकद ओवरड्राफ्ट स्थिति में है, तो उसे ओवरड्राफ्ट की राशि को अल्पकालिक देयता के रूप में रिकॉर्ड करना चाहिए। चूंकि ब्याज लगाया जाता है, इसलिए नकद ओवरड्राफ्ट तकनीकी रूप से एक अल्पकालिक ऋण है।

अवधारणा पर एक भिन्नता तब होती है जब बैंक ओवरड्राफ्ट की राशि को कवर करने के लिए किसी अन्य कंपनी के खाते से धन स्थानांतरित करता है। इस मामले में बैंक से कोई ऋण नहीं है, हालांकि आवश्यक राशि को स्थानांतरित करने के लिए अभी भी एक ओवरड्राफ्ट शुल्क लिया जाता है। इस मामले में, कंपनी को बैंक द्वारा अधिनियमित नकदी की आवाजाही से मेल खाने के लिए अपने लेखांकन रिकॉर्ड में स्रोत खाते से लक्ष्य खाते में धन को स्थानांतरित करना याद रखना चाहिए।