देयता लेखांकन

एक दायित्व एक कानूनी रूप से बाध्यकारी दायित्व है जो किसी अन्य संस्था को देय है। देयताएं लेखांकन समीकरण का एक घटक है, जहां देनदारियां प्लस इक्विटी संगठन की बैलेंस शीट पर प्रदर्शित होने वाली संपत्ति के बराबर होती है।

देनदारियों के उदाहरण हैं:

- देय खाते

- उपार्जित देनदारियों

- उपार्जित मजदूरी

- आस्थगित राजस्व

- देय ब्याज

- बिक्री कर देय

देनदारियों के लिए लेखांकन

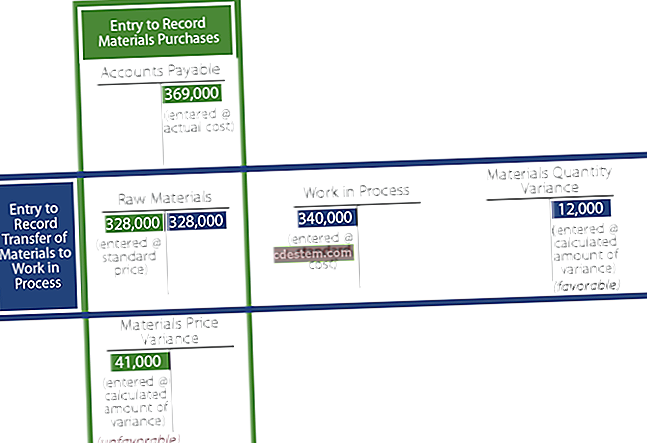

इन सभी नमूना देनदारियों के लिए, एक कंपनी देयता खाते में क्रेडिट बैलेंस दर्ज करती है। ऐसे दुर्लभ मामले हो सकते हैं जहां एक नकारात्मक देयता (अनिवार्य रूप से एक परिसंपत्ति या देयता में गिरावट) है, उस स्थिति में एक देयता खाते में एक डेबिट शेष हो सकता है। देनदारियों के लिए मूल लेखांकन एक देयता खाते को जमा करना है। ऑफसेटिंग डेबिट विभिन्न खातों में हो सकता है। उदाहरण के लिए:

- देय खाते. ऑफसेटिंग डेबिट एक व्यय खाते में हो सकता है, यदि खरीदी जा रही वस्तु को चालू लेखा अवधि के भीतर उपभोग किया जाता है वैकल्पिक रूप से, ऑफसेटिंग डेबिट एक परिसंपत्ति खाते में हो सकता है, यदि आइटम का उपयोग कई अवधियों में किया जाना है (जैसा कि एक निश्चित संपत्ति के मामले में है)।

- उपार्जित देनदारियों. ऑफसेटिंग डेबिट लगभग हमेशा एक व्यय खाते में होता है, क्योंकि उपार्जित देनदारियों को आमतौर पर केवल समापन प्रक्रिया के हिस्से के रूप में पहचाना जाता है, जहां एक व्यय होता है लेकिन आपूर्तिकर्ता चालान के रूप में कोई दस्तावेज नहीं होता है।

- उपार्जित मजदूरी. ऑफसेटिंग डेबिट वेतन व्यय खाते में है, और रिपोर्टिंग अवधि के अंत में अर्जित लेकिन अवैतनिक घंटों को दर्शाता है।

- आस्थगित राजस्व. ऑफसेटिंग डेबिट आमतौर पर या तो नकद खाता या खाता प्राप्य खाता होता है, और एक ऐसी स्थिति को दर्शाता है जहां ग्राहक को कम से कम प्रदान की गई सेवाओं या माल भेज दिया गया है, लेकिन राजस्व सृजन प्रक्रिया अभी तक पूरी नहीं हुई है। इस अवधारणा पर एक भिन्नता ग्राहक पूर्व भुगतान खाता, या ग्राहक जमा खाता है।

- देय ब्याज. ऑफसेटिंग डेबिट ब्याज व्यय खाते के लिए है, और एक व्यवसाय द्वारा अर्जित ब्याज व्यय की राशि को इंगित करता है, लेकिन अभी तक इसे ऋणदाता द्वारा बिल नहीं किया गया है।

- बिक्री कर देय. ऑफसेटिंग डेबिट खाता प्राप्य खाता है, जहां ग्राहक को बिक्री कर बिलिंग स्थित है।

संक्षेप में, देयता लेखांकन के डेबिट पक्ष के लिए उपचार की विविधता है।

देयता वर्गीकरण

बैलेंस शीट पर देनदारियों को प्रस्तुत करते समय, उन्हें वर्तमान देनदारियों या दीर्घकालिक देनदारियों के रूप में वर्गीकृत किया जाना चाहिए। एक देयता को वर्तमान देयता के रूप में वर्गीकृत किया जाता है यदि इसे एक वर्ष के भीतर निपटाने की उम्मीद है। अन्य सभी देनदारियों को दीर्घकालिक के रूप में वर्गीकृत किया गया है। देय खातों, उपार्जित देनदारियों और देय करों को आमतौर पर चालू देनदारियों के रूप में वर्गीकृत किया जाता है। यदि किसी दीर्घकालिक ऋण का एक भाग अगले वर्ष के भीतर देय है, तो उस भाग को चालू देयता के रूप में वर्गीकृत किया जाता है। अधिकांश देनदारियों को वर्तमान देनदारियों के रूप में वर्गीकृत किया जाता है।

आकस्मिक देयताएं

ऐसे मामले भी हैं जहां संभावना है कि एक व्यवसाय मई एक दायित्व है। इसे आकस्मिक देयता के रूप में जाना जाता है। आपको एक आकस्मिक देयता दर्ज करनी चाहिए यदि यह संभावना है कि एक नुकसान होगा, और आप नुकसान की मात्रा का उचित अनुमान लगा सकते हैं। यदि एक आकस्मिक देयता केवल संभव है, या यदि राशि का अनुमान नहीं लगाया जा सकता है, तो यह (अधिकतम) केवल वित्तीय विवरणों के साथ प्रकटीकरण में नोट किया जाता है। आकस्मिक देनदारियों के उदाहरण एक मुकदमे, एक सरकारी जांच, या ज़ब्त की धमकी के परिणाम हैं। वारंटी को आकस्मिक देयता भी माना जा सकता है।

अन्य दायित्व मुद्दे

जब आप लेखांकन रिकॉर्ड में एक दायित्व दर्ज करते हैं, तो इसका मतलब यह नहीं है कि आप देयता के भुगतान के लिए अलग से धन भी निर्धारित कर रहे हैं जब अंततः भुगतान किया जाना चाहिए - एक देयता दर्ज करने से नकदी प्रवाह पर कोई तत्काल प्रभाव नहीं पड़ता है।